■ 調査対象:県内主要企業378 社(回答企業数254 社、回答率67.2%)

■ 調査方法:WEB と郵送を併用しアンケートを実施

■ 調査期間:2022 年1 月26 日~ 2 月28 日

■ 業種別内訳:製造業70 社、非製造業184 社

※ BSI について:BSI は回答企業の「好転・増加・上昇」とする企業割合から「悪化・減少・下落」とする企業割合を差し引いた指標。

(注) 本調査は2 月末までのアンケート結果をまとめたものであるため、地政学リスク(2 月24 日のロシアのウクライナ侵攻による影響)は十分には反映されていません。

○全産業の業況判断BSI をみると、2021 年10 ~ 12 月期実績は△ 16 となり、前期(△ 18)から幾分持ち直した。足もと22 年1 ~ 3 月期(実績見込み)は、新型コロナの新規感染確認者数が急増するなか、本県にも「まん延防止等重点措置」が発令され、外出自粛の動きが広がるとともに、エネルギー、原材料、資材などの価格高騰や供給制約の影響もありBSI は△ 28 と悪化。先行き4 ~ 6 月期は、ワクチンの3 回目接種進捗への期待や供給制約が徐々に和らぐとの見方から、BSI は△ 16 と持ち直す見通し。

○経営上の問題点(3 つ以内の複数回答)のトップは53.6%を占めた「売上げ・受注の不振」、これに「仕入商品又は原材料価格の値上がり」が49.2%、「人材不足」が44.4%で続いており、いずれも前回を上回った。

全産業の業況判断BSI をみると、2021 年10~ 12 月期実績は△ 16 となり、前期(△ 18)から幾分持ち直した。しかし、足もと1 ~ 3 月期(実績見込み)は、新型コロナが全国的に流行し、本県にも「まん延防止等重点措置」が適用されたことから外出自粛の動きが広がったことや、燃油・鋼材・木材等の資材・原材料価格高騰や供給制約の影響もありBSI は△ 28 へ悪化。先行き4 ~ 6 月期については、3 回目のワクチン接種の効果が顕在化することへの期待や、供給制約の影響が徐々に和らぐとの見方から、BSIは△ 16 と持ち直す見通し。

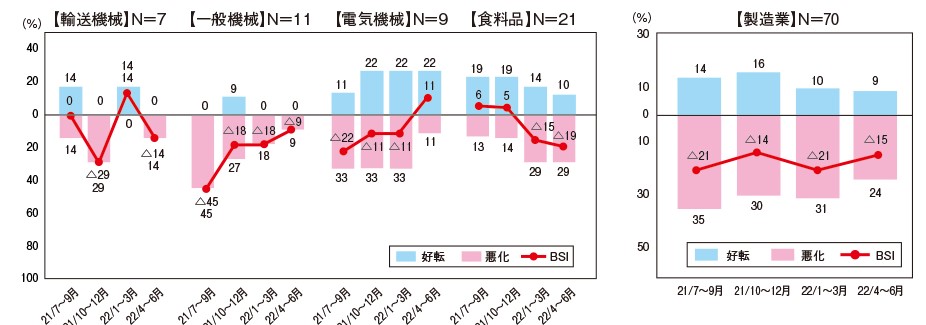

(1)製造業

製造業の業況判断BSI をみると、21 年10 ~12 月期実績は△ 14 となり、前回見込み(△ 8)を下回った。22 年1 ~ 3 月期実績見込みも、前回見通し(△ 3)を大幅に下回る△ 21 となったが、4 ~ 6 月期先行きについては△ 15 とマイナス圏ながら持ち直す見通し。

このうち輸送機械は、海運市況の好転により引き合いが多く、受注は増加傾向にある。もっとも、鋼材や原油高騰によるコストの上昇から、先行きは悪化の見通し。電気機械は、半導体不足や輸送コストの上昇、部品等の調達難などから厳しい経営環境が続くなか、省力化・合理化など効率的な生産体制を構築する動きがみられ、先行きのBSI はプラスへ回復する見通し。一方、食料品は、原材料費や物流費などのコストが高止まり、その上昇分を商品価格に転嫁することが難しいことから収益環境が厳しく、BSI は足もと・先行きとも悪化の見通し。

(2)非製造業

非製造業の業況判断BSI は、21 年10 ~ 12月期実績は前回見込み(△ 14)を下回る△ 17となった。22 年1 ~ 3 月期見込みは△ 31 とさらに悪化も、先行き4 ~ 6 月期は△ 16 に持ち直す見通し。

このうち小売業では、新型コロナの影響を受け外出自粛の動きが広がったことから、来店客数が減少し、1 ~ 3 月期のBSI は△ 50 と大幅なマイナスも、4 ~ 6 月期は△ 7 と持ち直す見通し。長期化するコロナ禍のなか、「伸長見込みの商品の取り扱い拡大や、他社との差別化」、「商品の魅力や付加価値をよりアピールする品揃えと売り場づくり」といった営業強化、「業務の省力化・合理化などスピード感を持って推進する」などの動きもみられる。

サービス業では、10 ~ 12 月期のBSI はプラス(9)へ回復した。しかし、新年入り後は感染急拡大を受けて飲食店や宿泊施設で予約のキャンセルが相次いだことなどから、1 ~ 3 月期のBSI は△ 33 と悪化。先行き4 ~ 6 月期のBSI は△ 12 と新型コロナへの影響が和らぎ、持ち直す見通し。

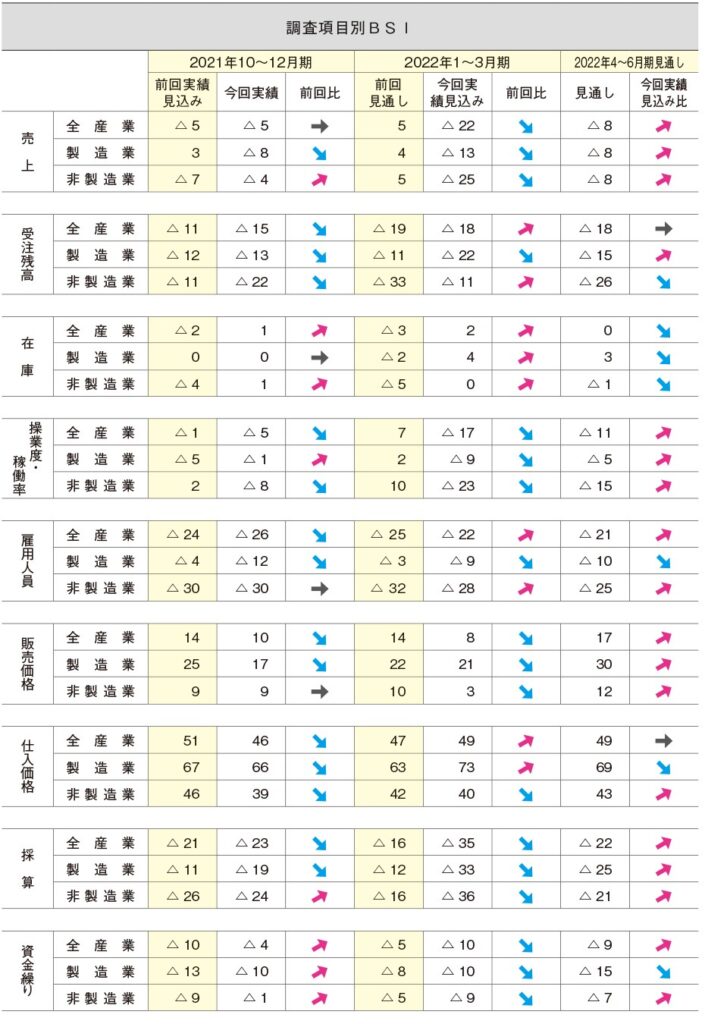

(3)雇用人員、仕入・販売価格

全産業の雇用人員のBSI をみると、足もと1 ~ 3 月期△ 22、先行き4 ~ 6 月期も△ 21 と、大幅マイナス(人員不足)が続く見通し。特に非製造業の不足感が際立っている。

全産業の仕入価格のBSI は、大幅なプラス(上昇> 低下)にあり、仕入価格のBSI は、足もと・先行き49 と高止まり傾向が続く。一方、全産業の販売価格のBSI は、足もと8、先行き17 となる見通し。仕入価格BSI の高止まりが続くなか、製造業・非製造業とも、燃油費や資材・原材料費の上昇に対し、コスト削減とともに、自社製品やサービス価格に転嫁する動きもみられる。

経営上の問題点(3 つ以内の複数回答、全産業計)は、「売上げ・受注の不振」が53.6%でトップ、これに「仕入商品又は原材料価格の値上がり」が49.2%、「人材不足」が44.4%で続いており、いずれも前回を上回っている。

このうち「売上げ・受注の不振」については、「3 月7 日以降、まん延防止等重点措置の解除後、売上は徐々に伸びて行くと思われるが、19 年以前の状況に戻るには、しばらく時間がかかると考えらる。」(小売業)といった意見がみられた。

「仕入商品又は原材料価格の値上がり」については、「半導体やコンテナ不足による商品の供給不足の見通しが立っていない。原材料や物流費の高騰等で仕入価格も上昇している。」(小売業)や、「半導体、ガソリンなどの供給不足が生じており、納期の遅れが懸念される。コストの増加を販売価格に転嫁できるよう、顧客と交渉していく必要がある。」(建設業)などのコメントが寄せられた。

「人材不足」については、「外国人実習生を雇用しているが、国のコロナ感染対策により新規雇用者の入国が出来ず、必要人員の3 割減少となり工場生産に影響がある。今後の入国も未定であることから、この問題の解決は見通しがたたない。」(卸売業)といった意見もみられた。

(泉 猛)